智能手机、云服务器崛起,DRAM 应用多元化让产业发展更健康

综合手机用 Mobile RAM、计算机 PC DRAM、消费型电子 Consumer DRAM,一直到云服务器应用的 Server DRAM 价格都逐一转为疲弱。TrendForce 统计,第四季整体 DRAM 合约价扩大下跌至 5 %。

享受超过两年繁花似锦好日子的 DRAM 存储产业,今年下半年起明显疲态百出,原本各界担心国内砸大钱盖厂、研发,大举挥军进入存储领域的动作,恐埋下产业长期供过于求的隐忧,如今还不用等国内存储芯片量产,各应用的 DRAM 价格已逐一崩跌,尤其这几年由云服务器带动的庞大 DRAM 需求转弱,恐带给该产业致命一击。

DRAM 产业长达两年的荣景,远因是上游供应商的整合,让产业秩序健康化,近因则是应用端结构的质变。

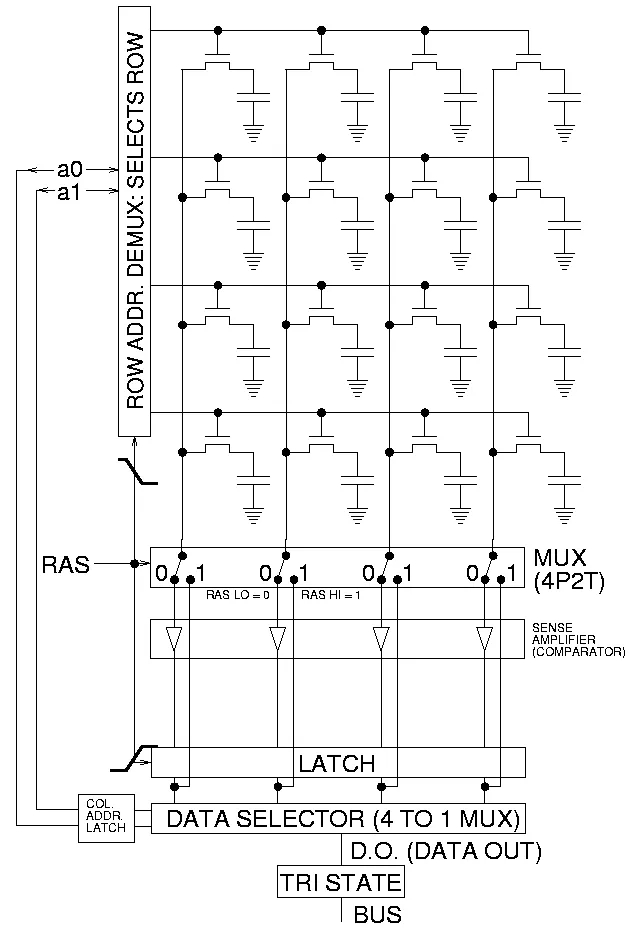

图|DRAM读取操作举例(来源:wiki)

早期计算机应用占了整个 DRAM 产业高达 90 % 份额,观察 DRAM 价格的变化只要看计算机卖得好不好的,就几乎能掌握全貌,然 PC 时代的结束,迎面而来是手机盛世到来,全球 DRAM 产业风貌也骤变。

智能手机、云服务器崛起,DRAM 应用多元化让产业发展更健康

智能手机的崛起,逐渐取代 PC 成为 DRAM 产业的主流,加上消费性电子成为该产业的利基型应用领域,这时候要掌握 DRAM 供需,以及价格走势的难度都明显大增。

前几年更有云服务器需求崛起,大量消耗 DRAM 产出,可以观察到,DRAM 的应用是十分多元化的。无论是供应商的整合,或是终端应用多元化,都让 DRAM 产业结构更为健康。

这一波超过两年的 DRAM 涨价潮,云服务器 DRAM 需求涌现的带动是功不可没的推手,包括 Facebook 、 Google 、亚马逊 ( Amazon )、腾讯、阿里巴巴等不断扩充网路存储系统,对于云存储、云计算的需求提升,都带动服务器 DRAM 需求起飞,更是吃掉多数的 DRAM 产能。

不过,今年下半年来自这些领域的需求动能开始明显趋缓。

之前为了因应需求涌入,上游国际存储大厂陆续增加服务器 DRAM 的产出比重,然下半年起,需求端却陆续有杂音出现,包括之前 DRAM 供给吃紧之际,部分客户为了保障拿货无虑,出现重复下单(Overbooking)的迹象,在这几个因素加乘影响,服务器 DRAM 价格后势确实不容乐观。

第四季各类 DRAM 需求明显转弱,现货价低于合约价出现“死亡交叉”

根据市调机构 TrendForce 指出,韩系大厂在第四季纷纷调降服务器 DRAM 的报价,估计第四季跌价达 5 %。这也是服务器 DRAM 涨价多时以来,第一次有明显的转弱讯号出现,由于云服务器在这一波 DRAM 涨价潮中占有举足轻重的地位,其需求转弱,预计整个 DRAM 产业将在此形成反转向下的拐点。

业内人士分析,现货市场价格从年初开始下跌,今年 6 月底正式低于合约价,目前现货价格已经低于合约价约 10 %,这种情况通常被称为“死亡交叉”,对于产业供需走势是不好的征兆,显示未来合约价会再被现货价逼着往下调。

不过,若是回顾年初的 DRAM 产业气氛,当时仍是一片晴空万里。韩系存储大厂三星、SK 海力士第一季仍是持续调涨标准型、服务器、消费型和行动式等 DRAM 价格,当时整个市场供不应求的气氛并未获得纾解,当中,又以服务器 DRAM 缺货最严重。

因为来自全球各地的云服务、云计算需求涌现,且服务器 DRAM 的规格高阶,价格也较好,估计服务器 DRAM 报价相较于智能手机用的行动式 DRAM 高出 20%,因此,有能力的存储制造商在产能的调配上,会逐渐转到服务器 DRAM 产品上。

英特尔处理器缺货,PC 和服务器陆续受影响,将冲击存储价格加大跌幅

下半年存储价格转弱的另一个原因,是英特尔新平台 Whiskey Lake 缺货,影响计算机业者的出货,更进一步影响到整个存储产业的需求,冲击存储 DRAM 和 NAND Flash 的价格。

英特尔的处理器出现供货不足,不仅是改良版的 14 nm++,包括已量产半年多的 14 nm+的 Coffee Lake 产品线也同样是供给吃紧,因此对于整个计算机产业的出货造成冲击,预计明年才会纾解。

(来源:Intel官网)

根据 TrendForce 对于 PC DRAM 第四季价格跌价的预估,原本幅度约 2 %,但受到英特尔供货不足影响,PC DRAM 的消耗量恐进一步缩减,PC DRAM 第四季价格跌幅将扩大。而同样受到影响的还有 NAND Flash 芯片的价格。

在服务器产业也是一样,笼罩在英特尔处理器缺货的阴影下,若是 PC 和服务器的处理器芯片双双缺货,对存储价格是雪上加霜。

英特尔下半年原本是服务器新旧平台转换期,其 Xeon 可扩充系列处理器是基于 Skylake-SP 架构设计,以此推出的 Purley 服务器平台被业界视为是英特尔近十年来最重要的产品线,将取代 Grantley 平台,专门为资料中心与网路基础架构所量身设计。

业界原本预期,今年下半正值英特尔服务器平台从 Grantley 转到新平台 Purley,眼看新旧平台换机潮就要启动,却传出英特尔产能不足的消息,未来这一波缺货潮是否也会扩大蔓延到服务器领域,影响到整个服务器产业的出货状况,也令人担心。

未来一年,是国内自制存储芯片问世的重要期

DRAM 和 NAND Flash 芯片荣景已经超过两年,去年下半 NAND Flash 芯片因为 3D NAND 良率提升,开始导入大量生产,导致价格率先疲软,累积至今已经下跌一年了,接棒是 DRAM 价格的走弱,都是反映半导体景气周期的变动。

这一年来,不单是全球存储价格的走弱,还有另一桩大事,就是国内自制存储芯片要开始进入验收期,明年有机会小幅量产。原本各界担心,国内存储芯片的量产,恐抑制全球 DRAM 价格,尤其 12 吋晶圆厂是遍地开花,潜在产能不是小数目。

全球存储价格反转向下之际,正值国内三大存储阵营要开始试产,包括生产 DRAM 的福晋建华、合肥长鑫,以及生产 3D NAND 芯片的长江存储,这不但考验存储产业中长期的供需平衡、价格走势,更考验这三大阵营未来的营运走势。

(来源:长江存储官网)

但现在的供应商已经整合为三家,大家都节制扩产,因此整个产业板块已相对稳健,这种 2 ~ 3 年才出现一次的价格反转周期,其实反映着产业健康的轮动,是自然现象

对比过往全球 DRAM 供应商还是 6 ~ 8 家时,供给十分混乱,各家都相争扩产,加上应用又过于集中于 PC 单一产业,没有其他应用可以分担产业淡季的冲击,导致 DRAM 价格密集的波动剧烈。

戴尔服务器销售中心

戴尔服务器销售中心